Złe wieści z rynku nieruchomości. Realia czy clickbait?

2022-10-05 09:59

![Złe wieści z rynku nieruchomości. Realia czy clickbait? [© beeboys - Fotolia.com] Złe wieści z rynku nieruchomości. Realia czy clickbait?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Zle-wiesci-z-rynku-nieruchomosci-Realia-czy-clickbait-248224-200x133crop.jpg)

Jak jest naprawdę sytuacja na rynku nieruchomości? © beeboys - Fotolia.com

Przeczytaj także: Rynek mieszkaniowy 2022 i prognozy na 2023 rok

Ceny nieruchomości

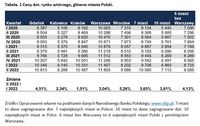

Rynek nieruchomości schładza się ale jedynie jeśli rozpatrujemy ceny realne a nie nominalne. W wartościach nominalnych główne rynki nadal „drożały”. Największy wzrost cen na rynku wtórnym największych miast w Polsce zanotował Wrocław. Dane dot. cen mieszkań możemy prześledzić poniżej.

fot. mat. prasowe

Ceny dot. rynku wtórnego, główne miasta Polski

Rynek nieruchomości schładza się ale jedynie jeśli rozpatrujemy ceny realne a nie nominalne

I choć pierwotny rynek nieruchomości był słabszy niż rynek wtórny jeśli chodzi o dynamiki zmian cen, to wartości te nie świadczą o przepowiadanym załamaniu się cen transakcyjnych. Deweloperzy są w bardzo komfortowej sytuacji w której po kilku latach prosperity mogą zarządzać podaż (odraczać starty nowych projektów i nie śpieszyć się ze sprzedażą na istniejących projektach). Dzięki temu będą mogli bronić osiąganych marż.

Fakt ten nie zapowiada załamania się cen a jedynie spadku wolumenu transakcyjnego. Schemat ten potwierdzają wypowiedzi głównych managerów spółek deweloperskich w Polsce. Co ważne, podkreślają oni również pewne pozytywne czynniki jakie miały miejsce względem poprzednich okresów tj. "uspokojenie kosztów budowy i podwykonawstwa" oraz dostępności materiałów budowlanych.

fot. mat. prasowe

Ceny dot. rynku wtórnego, główne miasta Polski

Ceny w Warszawie przekroczyły 12 tys. zł

RPP wyznaczyła szczyt stóp procentowych?

Na wrześniowym posiedzeniu (ostatnim) członkowie RPP postanowili podnieść stopy procentowe tylko o 25 pb. Skala podwyżki była nijako w cenach analityków gdyż takowy był ich konsensus w ich mniemaniu. Czym można tłumaczyć wstrzemięźliwość względem wcześniejszych podwyżek?

Przypomnijmy, ze RPP podwyższyła stopy procentowe po raz 11. z rzędu do 6,75% w przypadku głównej stopy referencyjnej. Wcześniej rada wykonywała ruchy o 40, 50, 75 i 100 pb. Tak więc ostatni ruch był niewielki mogący sugerować że cykl zacieśniania polityki pieniężnej zbliża się do końca lub traci impet.

Po pierwsze ceny ropy WTI na rynkach światowych od szczytu wyznaczonego w czerwcu 2022 roku spadły o ok. 30% względem tego piku (z ponad 120 USD za baryłkę do lekko ponad 80 USD za baryłkę). Jesteśmy więc na poziomach notowanych „przed” rozpoczęciem konfliktu zbrojnego na Ukrainie. Stabilizacja cen ropy w przedziale 80-90 USD za baryłkę. zmniejszyła efekt szoku cenowego.

Niestety kondycja PLN jest daleka od „przedwojennych” poziomów co ma wpływ na cenę widoczną na Polskich stacjach benzynowych. Z poziomów ok. 4 zł kurs wzrósł (złotówka osłabła) do 4,7 zł w stosunku do USD i przy tym poziomie nastąpiła konsolidacja. Ten czynnik nie poprawia sytuacji dot. inflacji. Co ważne podnoszenie stop procentowych w teorii powinno umacniać złotówkę co przy transmisji tego efektu na ceny powinno zbić przynajmniej częściowo inflację związaną z cenami importowanych dóbr. Problemem inflacji jednak bardziej problematyczny i raczej poza kontrolą NBP.

Abstrahując od opóźnionego efektu drukowania masy pustych pieniędzy w gospodarkach światowych oraz dysonansem w polityce fiskalnej względem polityki pieniężnej część kłopotów wynika z czynnika prostej krzywej popytu i podaży.

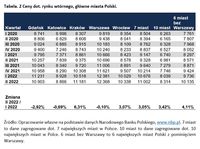

Niektórych dóbr jest zbyt mało co przy wyższym popycie niż podaży prowadzi do wzrostów cen. Problem z dostępnością dóbr jest więc będzie do rozwiązania kanałami logistycznymi i dyplomatycznymi niż samymi poziomami stóp procentowych. To może być czynnik sugerujący koniec kolejnych podwyżek stóp procentowych. Za początkiem końca podnoszenia stóp procentowych mogą przemawiać słabe odczyty PKB publikowane przez GUS. W 2Q2022 Polska Gospodarka skurczyła się o 2,3% kwartał do kwartału i w tym okresie byliśmy jednym z najgorszych regionów w Unii Europejskiej.

fot. mat. prasowe

Zmiany PKB w krajach UE

W 2Q2022 Polska Gospodarka skurczyła się o 2,3% kwartał do kwartału

Tempo udzielanych kredytów

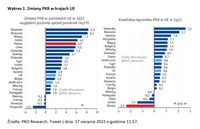

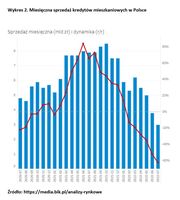

Wiele artykułów „straszących” inwestorów przed rynkiem nieruchomości mieszkaniowych dotyczy właśnie dynamiki udzielania kredytów. Oczywiście nie negujemy spadków i pogorszenia się tych statystyk lecz spróbujmy popatrzeć na dane spokojnie i może dzięki temu zobaczymy, że nie jest aż tak źle jak jest to przedstawiane?

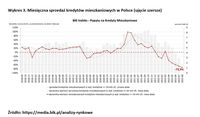

fot. mat. prasowe

Miesięczna sprzedaż kredytów mieszkaniowych w Polsce

Miesięczna sprzedaż w lipcu 2022 osiągnęła 3 mld zł. Był to wynik o ponad 60% gorszy od wartości notowanej rok wcześniej

Miesięczna sprzedaż w lipcu 2022 osiągnęła 3 mld zł. Był to wynik o ponad 60% gorszy od wartości notowanej rok wcześniej. Próbując przesunąć kroczenie tego porównania do wartości z przed dwóch lat a nie roku otrzymamy wynik o 37,5% gorszy. Spadek oczywiście jest spory ale porównujemy się do wyniku bardziej odpowiadającego średnim realizacjom w dłuższej perspektywie czasu. Historyczne wolumeny sprzedaży w 2018 i 2019 oscylowały od 4,5 mld zł do 6,5 mld a nie 7,5-8 mld widocznym w roku 2021.

fot. mat. prasowe

Miesięczna sprzedaż kredytów mieszkaniowych w Polsce

Patrząc w dłuższej perspektywie czasu spadki sprzedaży kredytów nie są aż tak drastyczne

Wskazaną tendencję jeszcze bardziej opisują dane zaprezentowane poniżej.

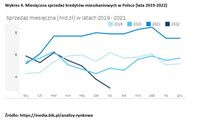

fot. mat. prasowe

Miesięczna sprzedaż kredytów mieszkaniowych w Polsce (lata 2019-2022)

Zagregowana sprzedaż miesięczna w lipcu wyniosła tylko 3 mld

I choć zagregowana sprzedaż miesięczna w lipcu wyniosła tylko 3 mld to w lipcu było to wynosiła ona 3,8 mld miesiąc wcześniej. Wartość ta był „tylko” o 0,5 mld niższa niż wynik czerwca 2020. Na powyższym wykresie widzimy jeszcze jedną bardzo ważną rzecz. Porównanie obecnych wartości sprzedaży kredytów do wyniku z przed roku ma tę wadę, że porównujemy się do roku rekordowego pod tym względem i w „krzykliwych artykułach” jest to pokazywane bardzo niechętnie.

fot. mat. prasowe

Liczba umów dot. kredytów mieszkaniowych w Polsce (lata 2019-2022)

W lipcu sprzedaż osiągnęła 9 tys. umów zaliczając spadki z poziomu 15-17 tys. umów

Próbując jeszcze spojrzeć na samą liczbę umów. W lipcu sprzedaż osiągnęła 9 tys. umów, zaliczając spadki z poziomu 15-17 tys. umów. Widzimy wiec jak zadziałały stopy procentowe. Wiedząc jaka jest skośność wykresu zarobków w Polsce, podwyższenie stóp procentowych silnie limituje ilościowy wymiar rynku nieruchomości, odcinając w pierwszej kolejności osoby gorzej sytuowane pod względem zarobków. Osób takich jest najwięcej (stąd skośność zarobków) i szybki spadek ilości wnioskujących o kredyt.

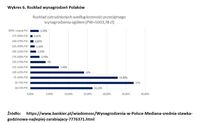

fot. mat. prasowe

Rozkład wynagrodzeń Polaków

Na wykresie przedstawione są zarobki netto z badania wykonanego w 2019 roku

Powyżej przedstawione są zarobki netto z badania wykonanego w 2019 roku. Przeciętne raty kredytów z poziomu 1,2 tys. zł wzrosły do poziomu 2,7 tys. zł (w zależności od marży, tenoru kredytu, kwoty wnioskowanej wyniki mogą się różnić) widzimy więc jak dużo „budżetu” zostało skonsumowanego tylko samą ratą kredytową. Spadek popytu nie jest więc świadomym wyborem a bardziej wpadnięciem w pewne „ubóstwo” mieszkaniowe w którym nie stać obywatela na zakup mieszkania na kredyt.

Ponownie „krzykliwe” artykuły powołujące się na duże spadki w wartościach czy ilościach kredytów zapominają, że kredyty brane na zakup nieruchomości to nie jedyny sposób na kupno mieszkań. Istotną rolę w sprzedaży nieruchomości mają transakcje gotówkowe, niewymagające wsparcia w zakresie nabycia kredytem hipotecznym.

Przykładowo wg Sprawozdania Zarządu Dom Development S.A. za 2021 roku udział sprzedaży gotówkowej oscylowała na poziomie 50% całości sprzedawanych lokali. Obecnie wartość ta oscyluje w okolicach 70%.

Co ciekawe spółka oceniła, ze sytuacja w zakresie sprzedaży pogorszyła się ale w szczególności w segmencie zakupów wspieranych kredytem hipotecznym. Oczywiście odsetek klientów gotówkowych zależy od lokalizacji działalności dewelopera oraz oferty jaką buduje to jednak wartości te są deklarowane na poziomie 35-45%. Mimo iż klient hipoteczny to znaczna część zakupów to pominięcie klientów gotówkowych jest nadużyciem. Pamiętajmy, że klient gotówkowy mino alternatyw inwestycyjnych nadal „ucieka” z gotówką w aktywa namacalne jakimi są nieruchomości a pewnymi prawidłami ekonomicznymi jest ich antyinflacyjny charakter.

Innym aspektem jest ewolucja rynku polskiego wraz za zachodnimi trendami w zakresie najmu nieruchomości. Rozwój działalności funduszy PRS (kupujących nieruchomości „hurtowo” i będących następnie operatorami dla tych nieruchomości) dodaje nijako kolejnego gracza „kupującego” ofertę deweloperów z pierwotnego rynku nieruchomości zabezpieczając przepływy pieniężne dla deweloperów ze sprzedaży lokali. Jest to kolejny aspekt który powinien działać „uspokajająco” dla inwestorów sympatyzujących z deweloperami.

Należy jednak wskazać na pewne ograniczenia prawne w zakresie PRS czy struktur mających przypominać REIT-y. W Polsce jest to rynek rozwijający się bez uregulowanych norm prawnych dla tego typu inwestycji.

Wakacje kredytowe – jak mijają?

Do końca sierpnia 2022 (a więc po ponad miesiącu od oficjalnego startu rządowych wakacji kredytowych) do bazy BIK wpłynęła informacja o skorzystaniu przez 1,5 mln osób z wakacji kredytowych (moratoria kredytowe). Szacuje się, że wg stanu na koniec sierpnia użytkownicy ok. 44% złotowych kredytów mieszkaniowych (tylko oni mogli skorzystać z wakacji) skorzystali z wakacji kredytowych.

Patrząc wartościowo, kredyty „wstrzymane” opiewały na 58% całości udzielonych kredytów. Tak więc po pierwszym miesiącu „załapało się” 44% osób uprawnionych do skorzystania z wakacji kredytowych. Było to ważne gdyż w dwóch ostatnich miesięcy III kwartału mogliśmy odroczyć dwie raty. Robiąc to we wrześniu będziemy mogli odroczyć tylko jedną ratę w III kwartale i po dwie w IV kwartale 2022. W 2023 roku uprawnienie pozwoli na odroczeniu po jednej racie każdym z czterech kwartałów 2023 r.

Jaki była charakterystyka wnioskującego o wakacje kredytowe? Patrząc na powyższe dane nie powinno dziwić, że wstrzymujący posiadali wysokie scoringi wypłacalności ponieważ ich wartość kredytów musi być wyższa niż średnia (44,5% ilościowo kredytów w PLN o wartości 58% całości kredytów). Naturalnie płacili oni najwyższą ratę, tak więc byli najbardziej zainteresowani „wakacjami” i mogło im zależeć na czasie. Tak więc z kontrowersyjnego rządowego przywileju skorzystali kredytobiorcy o przynajmniej dotychczas dobrej reputacji kredytowej.

BIK podaje, że jedynie 0,1% klientów, którzy skorzystali z wakacji kredytowych wchodziło w klasyfikację NPL o przeterminowaniu ponad 90 dni*. Wartość ta była istotnie niższa niż pozostałe złotowe kredyty mieszkaniowe. Dla nich średnia ta wynosiła 5,5% a więc istotnie więcej.

Rozpatrując charakterystykę zapadalności kredytów to najczęściej wakacje dotyczyły kredytów stosunkowo młodych (gdzie rata wzrosła najbardziej). Dla kredytów zaciągniętych w latach 2018-2022 wskaźnik wykorzystania wakacji wynosił ponad 52% gdzie dla kredytów z lat 2008 – 2010 zainteresowanie „wakacjami” było na poziomie 10% (mimo, że dla każdego kredytobiorcy było to opłacalne).

Statystyka wykorzystania wakacji kredytowych na poziomie 44% jest zastanawiająca. Wg sondaży tworzonych w pod koniec lipca 2022 chęć skorzystania z wakacji rozważy ponad 2/3 ankietowanych. Przykładowo bank PEKAO S.A. dokonując ujęcia kosztów w księgach szacował klientów na poziomie 85%. Mbank wykonywał analogiczne obliczenia przy stopie partycypacji na poziomie 60-80%. Średnia rynkowa w tym zakresie oscylowała na poziomie 67%. Propozycje innych podmiotów przestawia poniższa tabela:

fot. mat. prasowe

Szacunki partycypacji w moratoriach kredytowych

PEKAO S.A., dokonując ujęcia kosztów w księgach, szacował klientów na poziomie 85%

Czy możemy mówić więc o zaskoczeniu? Na pewno wrzesień będzie kluczowy w zakresie dalszego trendu „wykonania” statystyki partycypacji. Wydaje się jednak, że ciężko będzie osiągnąć poziom 67% wskazywanego jako średnią rynkową w 2022 roku. Co prawda pełne podsumowanie będzie możliwe dopiero za rok (można przecież odroczyć jedną ratę w IV kwartale 2023 roku) jednak już teraz można sądzić, że przebicie 85% partycypacji będzie niezwykle trudne. Ma to pośredni wpływ na wynik finansowych sektora bankowego oraz ma bezpośredni wpływ na akcję kredytową banków.

Migracja obywateli z Ukrainy vs. dostępność mieszkań per osoba

Według danych podawanych przez Straż Graniczna od 24 lutego do 8 września 2022 przybyło do Polski 6,141 mln osób. W tym samym okresie czasu wyjechało 4,3 mln. W tym aspekcie mówimy więc o wzroście zapotrzebowania na lokale (głównie popyt na wynajem lokali) na poziomie 1,841 mln osób (wzrost o ok. 4,7% populacji mieszkańców w Polsce).

Ciężko prognozować ile osób z przybyłych powróci do Ukrainy ale przedłużający się okres działań wojennych nie wróży szybkich powrotów. Ten czynnik wzmacnia segment popytu na gotowe mieszkania, stabilizując ceny nieruchomości oraz służy jako podwalina dla funduszy PRS.

Podsumowanie

Powyżej przytoczone dane wskazują bardziej na korektę jeśli chodzi o rynek nieruchomości niż dramatyczny stan rynku. Oczywiście sam rynek nieruchomości można opisać również innymi wskaźnikami, które mogą dawać odmienne wskazania jednak skupiając się na ocenie powyżej przedstawionego materiału pojęcie schłodzenia lub korekty (która po tak długiej hossie nie powinna nikogo dziwić) jest bardziej adekwatne. Taka diagnoza nie pochlebia jednak autorom apokaliptycznych artykułów na temat rynku nieruchomości, którzy starają się opisywać (aczkolwiek trafnie) pojedyncze wskaźniki sugerujące pogorszenie się odczytów tychże wskaźników.

Pamiętajmy, że każdy rynek to organizm bardziej holistyczny i pojedyncze jego dysfunkcje niekoniecznie mogą sugerować załamanie. Wszakże braki w klientach „kredytowych” mogą być zastąpione funduszami PRS skupującymi hurtowo nieruchomości wykonane przez deweloperów. Taka mało technologiczna innowacja może dodać świeżości rynkowi nieruchomości i owa dysfunkcja może zostać zmitygowana. Wydaje się więc, że maksyma „potrzeba jest matką wynalazku” i tu jest ponadczasowa.

Pamiętajmy jednak, że sytuacja pojedynczych deweloperów może być różna i selektywne podejście do projektów to priorytet. Nie mniej jednak najsilniejsi i najbardziej roztropni gracze rynku deweloperskiego powinni się dostosować do panujących niemalże stale zmiennych warunków rynkowych.

Wawrzyniec Bąk, Manager Inwestycyjny

![Mieszkań więcej niż kupujących: rynek deweloperski na rozdrożu [© wygenerowane przez AI] Mieszkań więcej niż kupujących: rynek deweloperski na rozdrożu](https://s3.egospodarka.pl/grafika2/nowe-mieszkania-od-deweloperow/Mieszkan-wiecej-niz-kupujacych-rynek-deweloperski-na-rozdrozu-267858-150x100crop.png) Mieszkań więcej niż kupujących: rynek deweloperski na rozdrożu

Mieszkań więcej niż kupujących: rynek deweloperski na rozdrożu

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Ceny mieszkań w Polsce rosną, a sprzedaż spada - co dalej z rynkiem mieszkaniowym? [© wygenerowane przez AI] Ceny mieszkań w Polsce rosną, a sprzedaż spada - co dalej z rynkiem mieszkaniowym?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-Polsce-rosna-a-sprzedaz-spada-co-dalej-z-rynkiem-mieszkaniowym-267477-150x100crop.png)

![O zakupie mieszkania lub budowie domu myśli najwięcej Polaków od lat [© Freepik] O zakupie mieszkania lub budowie domu myśli najwięcej Polaków od lat](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/O-zakupie-mieszkania-lub-budowie-domu-mysli-najwiecej-Polakow-od-lat-266283-150x100crop.jpg)

![5 powodów dla których popyt na mieszkania może w 2025 roku wzrosnąć [© Freepik] 5 powodów dla których popyt na mieszkania może w 2025 roku wzrosnąć](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/5-powodow-dla-ktorych-popyt-na-mieszkania-moze-w-2025-roku-wzrosnac-264414-150x100crop.jpg)

![Tańsze kredyty hipoteczne podniosą popyt na mieszkania, a nie ich ceny [© Freepik] Tańsze kredyty hipoteczne podniosą popyt na mieszkania, a nie ich ceny](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Tansze-kredyty-hipoteczne-podniosa-popyt-na-mieszkania-a-nie-ich-ceny-262972-150x100crop.jpg)

![Program Pierwsze Mieszkanie szansą na pobudzenie rynku mieszkaniowego? [© Sergey Nivens - Fotolia.com] Program Pierwsze Mieszkanie szansą na pobudzenie rynku mieszkaniowego?](https://s3.egospodarka.pl/grafika2/Program-Pierwsze-Mieszkanie/Program-Pierwsze-Mieszkanie-szansa-na-pobudzenie-rynku-mieszkaniowego-250218-150x100crop.jpg)

![Jak wojna wpływa na rynek mieszkaniowy? Ceny mieszkań w górę? [© graja - Fotolia.com] Jak wojna wpływa na rynek mieszkaniowy? Ceny mieszkań w górę?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Jak-wojna-wplywa-na-rynek-mieszkaniowy-Ceny-mieszkan-w-gore-245465-150x100crop.jpg)

![Jak wojna w Ukrainie wpływa na podaż, popyt i ceny mieszkań? [© tostphoto - Fotolia.com] Jak wojna w Ukrainie wpływa na podaż, popyt i ceny mieszkań?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Jak-wojna-w-Ukrainie-wplywa-na-podaz-popyt-i-ceny-mieszkan-244452-150x100crop.jpg)

![Nowe mieszkania od deweloperów - II 2025 [© slavun - Fotolia.com] Nowe mieszkania od deweloperów - II 2025](https://s3.egospodarka.pl/grafika2/nowe-mieszkania/Nowe-mieszkania-od-deweloperow-II-2025-265389-150x100crop.jpg)

![Sytuacja mieszkaniowa w Polsce się pogorszy? [© Patryk Kosmider - Fotolia.com] Sytuacja mieszkaniowa w Polsce się pogorszy?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sytuacja-mieszkaniowa-w-Polsce-sie-pogorszy-248194-150x100crop.jpg)

![Mieszkanie bez wkładu własnego z nowymi limitami cenowymi od października [© Gina Sanders - Fotolia.com] Mieszkanie bez wkładu własnego z nowymi limitami cenowymi od października](https://s3.egospodarka.pl/grafika2/Mieszkanie-bez-wkladu-wlasnego/Mieszkanie-bez-wkladu-wlasnego-z-nowymi-limitami-cenowymi-od-pazdziernika-248225-150x100crop.jpg)

![Mieszkanie w spadku: sprzedać czy wynająć? Ekspert wyjaśnia, co się bardziej opłaca [© wygenerowane przez AI] Mieszkanie w spadku: sprzedać czy wynająć? Ekspert wyjaśnia, co się bardziej opłaca](https://s3.egospodarka.pl/grafika2/mieszkanie-w-spadku/Mieszkanie-w-spadku-sprzedac-czy-wynajac-Ekspert-wyjasnia-co-sie-bardziej-oplaca-270116-150x100crop.jpg)

![Rosną koszty utrzymania mieszkania. W 2026 r. opłaty jeszcze wyższe? [© pixabay] Rosną koszty utrzymania mieszkania. W 2026 r. opłaty jeszcze wyższe?](https://s3.egospodarka.pl/grafika2/koszty-utrzymania-mieszkania/Rosna-koszty-utrzymania-mieszkania-W-2026-r-oplaty-jeszcze-wyzsze-270085-150x100crop.jpg)

![7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI] 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem](https://s3.egospodarka.pl/grafika2/inwestycja-w-mieszkanie/7-pulapek-i-okazji-zobacz-co-cie-czeka-podczas-kupna-mieszkania-na-wynajem-270018-150x100crop.jpg)

![Jaki magazyn energii wybrać do domu jednorodzinnego? [© pexels] Jaki magazyn energii wybrać do domu jednorodzinnego?](https://s3.egospodarka.pl/grafika2/AC-coupling/Jaki-magazyn-energii-wybrac-do-domu-jednorodzinnego-270013-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

![7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI] 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI]](https://s3.egospodarka.pl/grafika2/inwestycja-w-mieszkanie/7-pulapek-i-okazji-zobacz-co-cie-czeka-podczas-kupna-mieszkania-na-wynajem-270018-50x33crop.jpg) 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem

7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem

![Wynajem mieszkania dla studenta droższy niż rok temu [© georgerudy - Fotolia.com] Wynajem mieszkania dla studenta droższy niż rok temu](https://s3.egospodarka.pl/grafika2/najem-mieszkan/Wynajem-mieszkania-dla-studenta-drozszy-niz-rok-temu-254550-150x100crop.jpg)

![Ile kosztuje wykończenie domu - stan deweloperski [© photo 5000 - Fotolia.com] Ile kosztuje wykończenie domu - stan deweloperski](https://s3.egospodarka.pl/grafika2/ile-kosztuje-wykonczenie-domu/Ile-kosztuje-wykonczenie-domu-stan-deweloperski-146768-150x100crop.jpg)

![Są miasta, w których deweloperzy nie budują nic. Nowy raport pokazuje skalę różnic [© pixabay] Są miasta, w których deweloperzy nie budują nic. Nowy raport pokazuje skalę różnic](https://s3.egospodarka.pl/grafika2/oferta-mieszkan/Sa-miasta-w-ktorych-deweloperzy-nie-buduja-nic-Nowy-raport-pokazuje-skale-roznic-269145-150x100crop.jpg)

![Jaka podwyżka czynszu najmu w 2025 roku? [© Fantasista - Fotolia.com] Jaka podwyżka czynszu najmu w 2025 roku?](https://s3.egospodarka.pl/grafika2/waloryzacja-czynszu/Jaka-podwyzka-czynszu-najmu-w-2025-roku-264336-150x100crop.jpg)

![Praca w święta? 5 błędnych przekonań liderów, które niszczą urlop zespołu [© pexels] Praca w święta? 5 błędnych przekonań liderów, które niszczą urlop zespołu](https://s3.egospodarka.pl/grafika2/dobry-lider/Praca-w-swieta-5-blednych-przekonan-liderow-ktore-niszcza-urlop-zespolu-270014-150x100crop.jpg)

![Najważniejszy kod podróży lotniczej. Czym jest PNR? [© pexels] Najważniejszy kod podróży lotniczej. Czym jest PNR?](https://s3.egospodarka.pl/grafika2/lot-samolotem/Najwazniejszy-kod-podrozy-lotniczej-Czym-jest-PNR-270138-150x100crop.jpg)

![Awaria KSeF w 2026 - tryb awaryjny, data wystawienia faktury i obowiązki podatnika. Praktyczny poradnik [© wygenerowane przez AI] Awaria KSeF w 2026 - tryb awaryjny, data wystawienia faktury i obowiązki podatnika. Praktyczny poradnik](https://s3.egospodarka.pl/grafika2/KSeF/Awaria-KSeF-w-2026-tryb-awaryjny-data-wystawienia-faktury-i-obowiazki-podatnika-Praktyczny-poradnik-270179-150x100crop.jpg)

![Test Mercedes-AMG SL 55 4MATIC+ Luksusowy kabriolet z napędem na cztery koła i potężnym V8 [© Wojciech Krzemiński] Test Mercedes-AMG SL 55 4MATIC+ Luksusowy kabriolet z napędem na cztery koła i potężnym V8](https://s3.egospodarka.pl/grafika2/Mercedes-AMG-SL-55-4MATIC/Test-Mercedes-AMG-SL-55-4MATIC-Luksusowy-kabriolet-z-napedem-na-cztery-kola-i-poteznym-V8-270058-150x100crop.jpg)